戦略的大学院生活~限られた時間のなかで~

竹内 翼(シニアスタッフ)

シニアスタッフとして活躍中の竹内の合格体験記です。

はじめに

簿記会計には、大学の必修授業で初めて出会いました。学生時代に日商簿記検定1級を学習中に簿記論に合格し、前職である大手銀行に入行しました。

営業店の業務は忙しく、会社で必要とされる資格取得も多かったため、税理士試験から離れている時期もありました。銀行業務において会計・税務への理解を深める必要性を感じた際に、税理士試験の勉強を再開し財務諸表論に合格しました。その後、財務部への転勤があり、ビジネスに関する様々な勉強不足を感じたことと、税法免除への魅力を感じ、税法の学習が可能な経営大学院(MBA)へ進学することを決めました。

業務と並行して受験していた法人税法は不合格でしたが、大学院を修了した年の税法科目は国税徴収法に科目変更し、合格しました。国税審議会の審査の結果、免除決定通知書を取得し、その後税理士登録・税理士業界へ転職しました。

大学院へ進学

大学院入試において、研究計画書と面接試験は社会人にとって重要な試験科目であるため、それぞれ対策を取りました。

<研究計画書対策>

大学院受験を決めた際、書類提出期限まで時間が限られていたため、大学院予備校の通信講座を部分的に利用し租税法概論や研究計画書の概要を学びました。

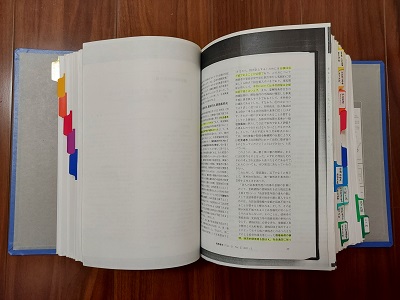

研究計画書は、修士論文で検討する論点なので論文の素案を執筆するイメージを心掛けました。論文と同様に、租税判例百選や租税法(金子宏教授)などの基本書・体系書を起点に、参考文献を閲覧し、更にその参考文献を閲覧するといった形で文献を増やしました。

<面接試験>

面接対策は、研究計画書の内容についての想定問答や業務経験の棚卸を行い、様々な面で質問を受けても対応できるように準備しました。当日は多少緊張しましたが和やかな雰囲気で面接が終わり、振り返ると、落とすための試験ではなく業務と両立することが可能であるか、学ぶ意欲が相応にあるかどうかの確認を取る場のように感じました。

大学院生活について

<必修科目の単位取得>

必修科目は、税法とMBAとしての両面で対応が必要でした。

前者は、国税審議会への論文審査の申請要件である、税法講義の4単位以上の履修です。シラバスが要件を満たしている必要があるので、合致する講義を予め確認し履修しました。後者は、研究科で必修としているマネジメント、ファイナンス、マーケティング基礎論など、5科目を履修する必要があり、1年次に計画的に履修をしました。

<論文のテーマ>

論文のテーマは、法人税法22条3項3号「貸倒損失 債権者側の事情」についてです。

銀行業務に従事する中で、貸倒処理となる場合には迅速に会計・税務上ともに損失計上されることが、適正な経済計算の実現に繋がるのでないかと感じたことが興味を持ったきっかけでした。この論点は既に多くの論考が発表されていましたが、当時フィンテックにより新しい資金融通の形が浸透し始めた頃だったため、貸出債権の不良化が表面化する前に論点を整理することに意義があるのではないかと考え選択しました。

テーマとしては、文献が多く比較的資料集めには労力を要さず、また、自分が興味を持っている内容だったため意欲的に取り組むことが出来たように思います。偶然ではありましたが、文献が多いことと、自身の興味がある内容であることは、論文執筆に大切な要素だったと感じます。

<講義スケジュール>

授業の履修は仕事との両立のため、平日は夜間20:30開始の講義を週1日、土曜に1~7限を履修するといった、土曜日中心の受講スタイルを基本としました。

税法科目は、1年次は租税法の基礎科目や判例を読んでそれについて自分の意見を発表する形の講義を履修し、論文執筆に向けて体制を整えて行きました。

<論文作成>

論文作成が本格化したのは、2年次に入ってからでした。毎週土曜日午後の個別論文指導に向けて、木曜日にメールで現状の進捗状況を報告しました。個別面談の前には、教授のコメントを添えていただいたメールの返信がありましたので、記載内容を確認し、疑問点や不明点などを面談の中で解消するスタイルで進めていきました。

面談後に更なる文献探しや資料の確認が必要となることや、結論部分がなかなかまとまらないなど苦しい時期もありました。判例や文献への考察が質・量共に足りないことをよく感じ試行錯誤の繰り返しでしたが、最後の個別指導で、教授から論文内容のご了解と共に努力を労っていただいた際はとても嬉しかったことを記憶しています。

仕事・家庭との両立に向けて工夫したこと

業務との両立、また、子供が生まれたばかりということもあり、時間の有効活用が最も大きな課題だったため主に以下の工夫をしました。

<クラウドの利用>

講義資料や論文資料をすべて電子化しクラウドに保存しました。自宅PC・大学院用モバイルPC・スマートフォンから、いつでもアクセスできるようにしました。隙間時間など気がついたときに閲覧が可能だったので大変便利でした。

<日本税務研究センターの利用>

個人会員に入会しコピーサービスを利用しました。費用はかかりますが入手したい文献が決まっている場合は、依頼すれば数日で郵送して頂けるため、図書館にて文献コピーをする時間を削減できました。

<ネットでの情報収集>

税法論文・MBA共に、社会人大学院生の経験談を発信しているブログ等を閲覧し、資料集めや管理法について、先回りして対応した方が良いことなどを参考にしていました。

実際これらの工夫をしても、平日授業では業務を優先し欠席してしまうことや(出席時には積極的に発言することで存在感を補いました)、休日は幼い子供をあやしながら課題レポートを書くこともあり、時間の工面には労力を要しました。

さいごに

大学院生活は、年齢、経歴、職種、業界など様々なバックグラウンドを持つ社会人との出会いもあり、受験勉強では得ることのできない充実感や多様性に触れることができたと思います。あいわ税理士法人は他業界出身者も大学院修了者も多数在籍しており、様々な経歴を持つ多様性の受容があり仕事もやりやすく、大学院での経験も生かせていると感じます。

修士論文の執筆については、論文を完成させるのは自分であることをしっかり認識することが大事だと感じました。2年間で科目免除を得られることは大きな魅力ですが、大学院入学が税法免除に直結するのではなく、論文を完成できなければ学位取得も科目免除も得ることができないためです。

最後に自分が感じた、MBAで税法を学ぶことの特徴をご紹介します。

<様々な科目が学べる>

税法や会計領域以外のマネジメントやマーケティングなど様々な分野を学ぶことが可能な一方、税法1本に集中できないため、論文完成までは強い意志が必要だと感じました。また、専門職学位課程のため、通常の修士課程に比して単位数が多いことが特徴です。より多くの学びに触れる環境を作り出すことが出来ることはメリットであると感じます。

<学費が高い>

大学院の費用は通常の修士課程でも高額ですが、専門職学位課程はより高額なことが多く資金面での計画性も必要となります。大学院のプログラムが専門実践教育訓練給付金の対象になっている場合は、手続きを取れば授業料の半額が給付される制度も整備されていますので、利用されると良いかもしれません。

<官報に掲載される>

意外と知られていない事実ですが、科目免除を利用して税理士資格を取得した場合でも、免除決定通知の受領時に官報に名前が掲載されます(どの大学院でも共通)。大学院の科目免除を利用された場合は、論文審査が通過した暁には官報を確認してみてください。