塾講師、一念発起し大学院へ

橋本 伸悟(シニアスタッフ)

シニアスタッフとして活躍中の橋本の合格体験記です。

税理士を目指したきっかけ

私は27歳まで塾講師をしていました。人に教えることがとても好きだったので、天職でしたが、子供や親御さんと面談したときに様々な職業のことを聞かれ、塾業界という閉鎖された空間でやってきた自分は一般的な回答しかできず、きちんと回答することができませんでした。そこから色々な業界を見てみたいと思うようになりました。私は大学で数学を学んでいたこともあり、数字には強かったため、色々な業界の人達と出会える税理士を目指すことにしました。

合格までの流れ

実際に税理士を目指すようになったのは25歳ぐらいからでした。最初から税理士業界に入ってもよかったのですが、業界に入ってからだとなかなか税理士試験の合格が難しいということをネットで見たので、慣れている塾講師をしながら受験をすることに決めました。塾講師は比較的、自由に時間を調整できたので、試験前を休みにすることで簿記論と財務諸表論は2年で合格することができました。

その後27歳で税理士法人に転職しました。転職した直後の数年間、繁忙期(12~4月)は22時以降帰宅、土日の半分以上出社いう感じでした。資格の勉強も進まない環境で30歳を迎え、このままではいけないと思い、「35歳までに資格取得する」ことを目標に決めました。また、そのタイミングで勤め先の労働環境が整備されたことから勉強がしやすくなり、消費税法に合格することができました。その後、大学院に通い、34歳で卒業することができました。税理士になりたいと考えてから、ほぼ10年が経っていました。

科目ごとの勉強方法

<簿記論>

簿記論は、「なぜ、このような仕訳をするのであろうか」ということはよく考えていました。それは財務諸表論をやっていたので、かなり助けられた部分はありますが、それを常に考えていたおかげで、簿記論の問1や問2の個別論点は得意でした。また、間違えノートではなく、「自分の間違えるパターンを書き出し、その対策法を書いた紙(ルーズリーフ1枚程度)」を作っていました。試験で落ちる理由はだいたいケアレスミスなので、自分が間違えやすいパターンを書き出し、試験前に読むようにして、ケアレスミスを防いでいました。

<財務諸表論>

計算は簿記論をやっていたので、それをやっていれば問題はありませんでした。理論は簡単に言い直す練習をしていました。財務諸表論の理論は覚えにくいのと、暗記を得意としていないので、簡単に要約するようにしていました。税法ほどきちんと覚える必要はないので、自分の言葉で覚えたほうが分かりやすいと思います。ただ要約が間違っていると意味がいないので、覚えられる人はきちんと覚えた方がいいでしょう。

<消費税>

計算はとにかく税区分を間違えないようにすることが大切です。税区分があっていれば、それだけで配点がもらえるので、まず税区分を完璧にしましょう。

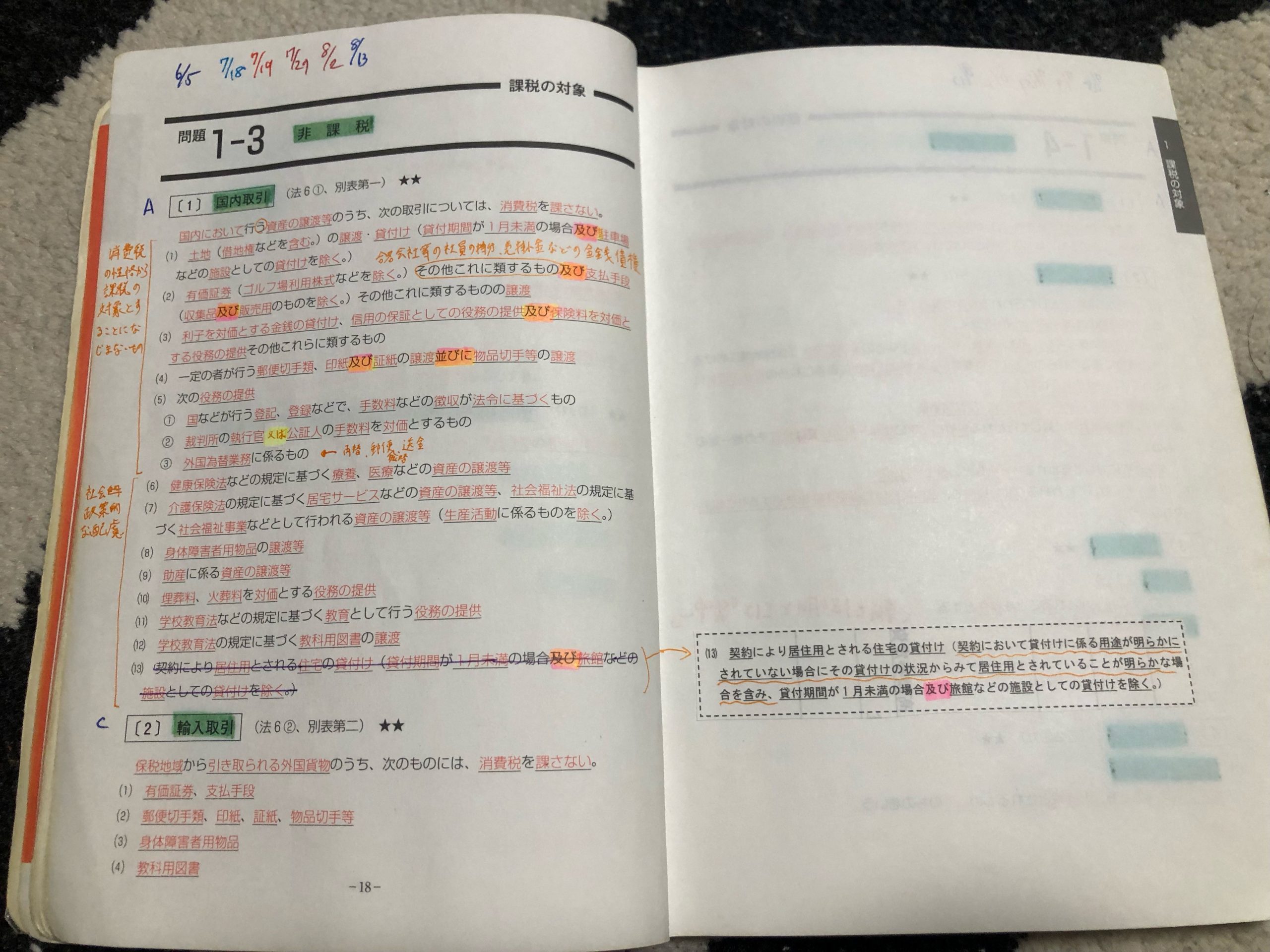

理論は完璧に覚えました。しかし、最初から覚えることは難しいので、何度も読んでイメージを作ってから、覚え始めました。また、理論帳を完璧に覚えても関連性が分かっていないと試験では通用しないので、各理論同士の関連性も意識して覚えるようにしました。あとは、予想問題で書き方やアウトプットをすれば完璧だと思います。

消費税法の理論集です。「及び、並びに、又は」が覚えられなかったので色を分けてました。

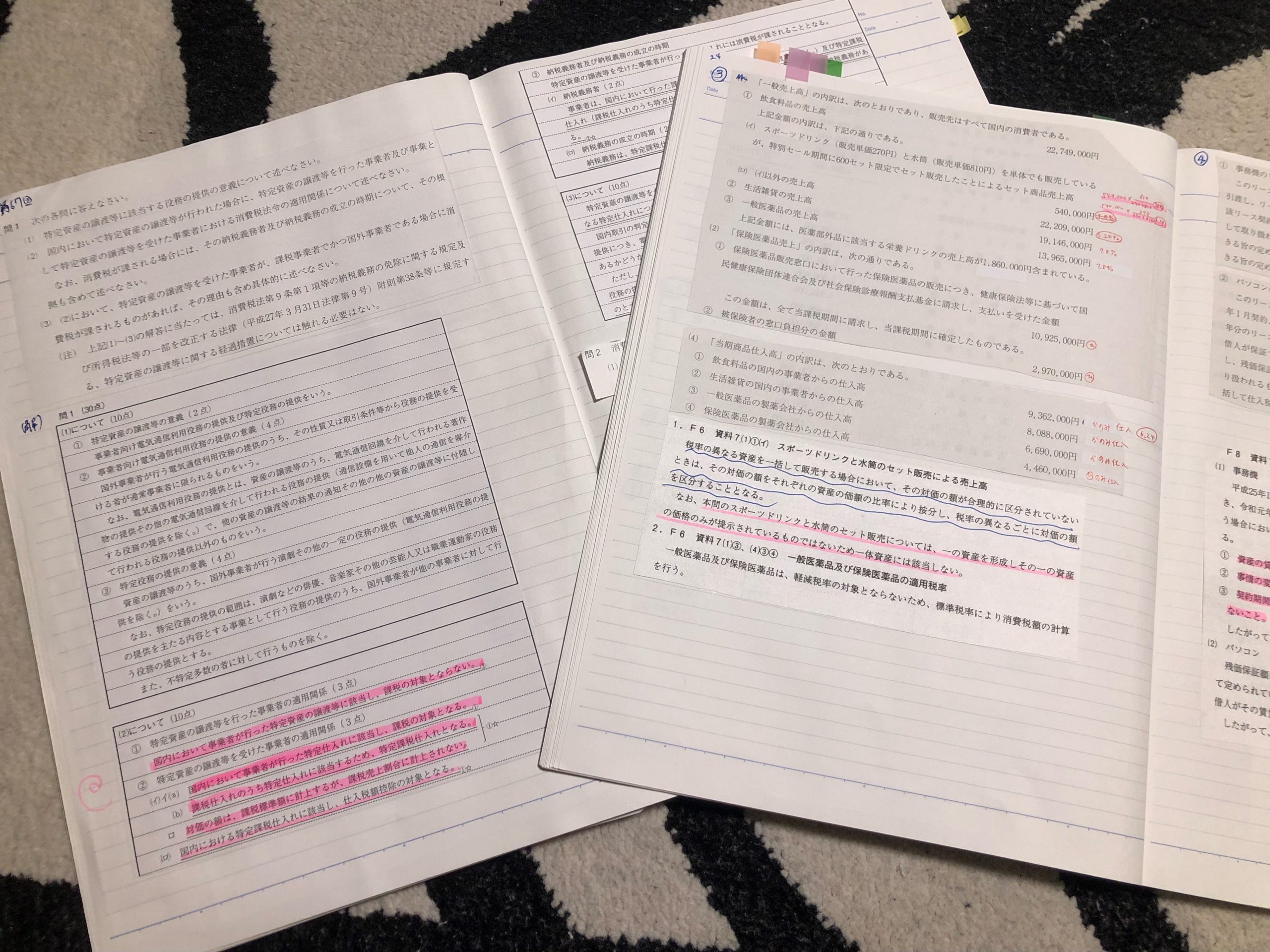

間違えノートは時短のために間違えた問題(模試)をノートに貼って、自分なりの問題集を作っていました。計算用と理論用の2種類作り、直前期はこの間違えノートを中心に勉強していました。(手間がかかるので、合わない人はやめた方がいいかもしれません)

気分転換

試験休み期間ずっと閉じこもって勉強していると効率が落ちるので、私は試験前になると毎日2時間散歩しながら、理論をつぶやいていました。頭の中で理論が途切れると立ち止まり、理論集を読み、覚えなおしたら、また歩くという感じです。個人的には、汗を流してすっきりするので気に入っていました。真似してもいいですが、歩きながら勉強はしないようにして下さい。

余談(諦めない心)

私は消費税法の試験日に、財布をなくし、さらに腕時計が止まり遅刻しそうになったことがあります。遅刻しそうだったので、汗だくで試験会場の席に座り、財布を無くしたプレッシャーでメンタルボロボロでした。肉体も精神もかなり厳しい状態で受けましたが、緊張からなかなか実力を発揮できない自分にとっては、余計なことを考えず、試験に集中することができました。その年の試験は合格し、更に一生話せるネタもゲットしました。(笑) 試験にはハプニングがつきものです。どんなときも焦らず、最後まで諦めずにやることが重要です。

試験前に湯島天神に行って、合格祈願で買いました。これのおかげでトラブルがあっても受かったのかもしれません。

大学院

<大学院受験>

夜間の大学院に行こうと思ったのは、35歳までに確実に税理士の資格を取ると目標を立てたからです。試験を続けることも考えましたが、確実に取れる方を選びました。

大学院の選び方は、仕事との両立をさせるために、通学のしやすさを一番に考えました(その他の検討項目としては、学費、受験科目、単位取得のしやすさ、大学院の授業開始時間、免除者の実績、大学院の教授のメンバー構成などがあります)。幸い、自分の勤め先から徒歩5分のところに大学院があったため、そこを受験することにしました。

受験にあたっては、筆記試験、研究計画書、面接がありました。

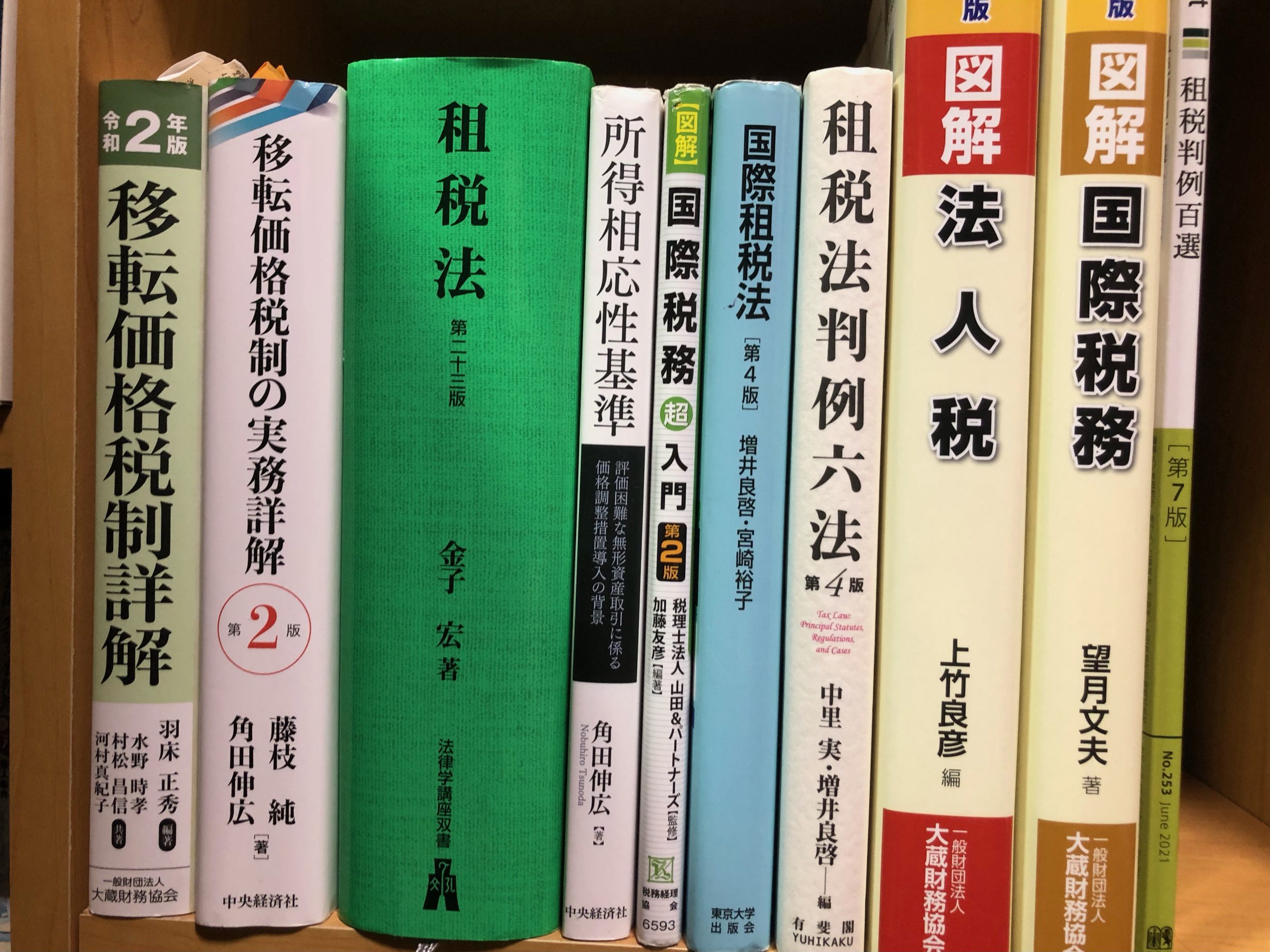

筆記試験については、簡単な租税法の本(プレップ租税法)を一冊読んでから、金子宏先生の「租税法」で深く勉強しました。金子宏先生の本は1,000ページを超えるのでさすがに全部は読めず、最初の150ページぐらいを繰り返し読みました。また、よく出てくる重要単語は書き出し覚えるようにしました。

研究計画書は、租税判例100選から題材を選びました。その選んだ題材の参考文献に書かれている本を租税資料館で全部読み、理解を深め、研究計画書を書きました。研究計画書の題材はあくまで試験用なので、大学院に行ってから違うテーマで論文を書いても問題ありません。できれば判例が多いものがいいでしょう。判例が多ければ、大学の教授などが本や論文で色々な意見を出しているので、研究計画書が書きやすくなります。

面接で聞かれたことはあまり覚えていませんが、下記のようなことを聞かれました。研究計画書の出来よりは、入った後にちゃんと論文を書ける環境が整っているかを聞かれていた気がしました。ちなみに、私は「論文が書けなさそうになったら、会社をやめて論文に集中します。」と覚悟を述べました。

・研究計画書の概要を述べてください(3分程度)

・研究計画書の質問2、3個

・なぜ税理士になりたいのか

・租税法をどこかで学んだことはあるか

・税理士試験は合格しているか

・勤め先の理解はあるか

<大学院1年目>

コロナが大流行した年に入学しました。近さで選んだ大学がまさかのフルリモートでの授業となり、実際に大学に通学して授業を受けることがありませんでした。授業は講義が月~土曜日まで最低1つ(1.5時間)入っていました。課題も毎回出るので、正直、働きながらの通学は大変でした。授業は前期:4月~7月、後期:9月下旬~1月下旬まであるので、大企業の決算がある税理士事務所(繁忙期が4、5月)にお勤めの方は会社の理解が必要だと思います。また、働きながら大学院に行き、税理士試験の受験も考えている方は本当に大変だと思いますのでお勧めはしません。試験、大学院、仕事は2つまでが限界だと思います(何年も同じ科目を受験している、仕事が必ず定時にあがれるなどがあれば、きついですが可能かもしれません)。

<大学院2年目>

1年目に必要単位を取っていたおかげで、2年目は卒業論文に集中することができました。1年目に単位をすべて取ることは本当に重要だと思います。卒業論文のテーマは移転価格税制を選びました。選んだ理由は面白そうだからです。当たり前ですが興味だけで選ぶと、苦労することが多いです。私の苦労した点は移転価格税制の分野でも最新のテーマを選択したため、判例がなく、選考文献がないことです。論文は色々な人の意見を取り入れて、そこに自分の意見を述べていくことが一番書きやすいので、判例がないのは本当に苦労しました。最終的にはきちんと書けましたが、職場の人たちにはご迷惑をおかけした部分もありますので、職場の理解は必要だと思います。

卒論を書くために読み込みました。判例がないので、書籍を読み込むしかありませんでした。

大学院へ行ってよかったこと

1番大きいのは税法の免除です。これに勝るものはないでしょう。2番目によかったことは、租税法の学習です。今まで税理士試験や実務は、法律で決まっているからこのやり方を使うというように、数学でいうところの公式を使っている感じでした。しかし、租税法を習ってからは税の根幹がよくわかり、公式の理由が分かったように感じます。「なぜ、この税法はあるのか」を自然と考えるようになりました。税法をより好きになれたと感じています。3番目は様々な人と出会える点です。税法を学ぶという目標は同じでも、大学院に来る人は様々な人がいます。その人達と意見を交わすことは非常に有意義だと思います。

仕事と学習の両立

一番は自分の努力ですが、会社の協力体制も大きいと思います。予備校に通うために早く帰ることや試験前に休めることは重要だと思います。前の事務所では早く帰ることができましたが、試験だから協力しようというものはありませんでした。個人の裁量で頑張って休みに持ち込むという感じです。なかなか入社年数が短い方には難しい環境だったと思います。

私は大学院卒業後により色々なことにチャレンジしたいと思い、あいわ税理士法人に転職しました。税理士資格保有者が8割ということなので、あまり若手はいないと思っていましたが、新卒の社員もおり、税理士試験を受ける人も複数いました。また、受験生は7月丸々休めるように会社で取り組んでいることに驚きました。まだ転職して日が浅いですが、毎年、官報合格者が出ている理由は、会社のサポート体制にもあるのではないかと思いました。

クライアントの大きさと税務

<中小企業>

中小企業の場合は、法人税法を使う機会が少ないです。理由としては、中小企業は赤字の会社が多いため、そもそも法人税が出てきません。会計ソフトの使い方が分かれば、申告書もなんとなく作れてしまいます。その代わり、消費税はかなり重要です。消費税は赤字でも納付する可能性が大きいので、お客さんからの問い合わせが多いです。消費税は受験することをお勧めします。

<大企業>

大企業は税理士試験の法人税法で習う別表調整がたくさん出てきます。法人税法を分かっていないと厳しいと思います。消費税はもちろん使いますので、大企業の税務顧問を目標に掲げている受験生は法人税と消費税の勉強をした方がいいです。私は法人税法を受験していないので、今、苦労しています。

受験生に伝えたいこと

受験生の方は諦めずに頑張って下さい。早く受かれば受かるほど、可能性は広がります。現在、30歳半ばの私でも夢が広がり、楽しいです。税理士になりたいと思ってから、10年近くかかりましたし、実際に仕事中心から資格優先に変えてお金の面(収入減や大学院の学費等)で苦労したところもありました。今では全部よかったなと思います。

皆さんのことを陰ながら応援しております。頑張って下さい。