受験資格なし→5年で官報合格

井門 惇太郎(スタッフ)

スタッフとして活躍中の井門の合格体験記です。

はじめに

税理士の勉強を始めたのは、特に自分のやりたいことがなかったので、何か資格を取ろうと考え、どのような資格があるのかと調べたことがきっかけです。

たくさんある資格のなかで、税理士は科目合格制である点に興味をひかれました。一度の試験で合格する必要がなく資格の取得を目指せるので、続けていればそのうち取れるのではないかと気楽に考えていた面もあります。

さて、いざ税理士資格の取得を目指し勉強を始めるとなっても、税理士試験の受験資格も持っていなかったので、専門学校(4月入学の2年間のコース)に入学し、まずは受験資格の取得から目指し始めることになりました。

専門学校での勉強

専門学校では、まず入学した年の11月の日商簿記1級(または翌年2月の全経簿記上級)の合格を目指しました。税理士試験の受験資格がないため、入学した年度中に受験資格を得られないと2年度目に受験することができないので、ひたすら簿記の勉強をしていました。

4月から簿記の勉強を始め、6月の日商簿記2級、11月の1級と段階を踏んで学習が進みます。今思うとこの時期が、その後の税理士試験の勉強と比べてもインプットの量としては一番多かったような気もします。

何はともあれ無事に日商簿記1級に合格し、受験資格を得ることができたので、8月の税理士試験に向けて勉強がスタートします。

試験1年目(簿記論、財務諸表論)

専門学校に入学した年の12月から翌年8月の本試験に向けて、税理士試験の講義を受け始めました。

この2科目は基本的にセットで受けるものと考えてよいです。簿記論で得た計算の知識がそのまま財務諸表論の計算に生かせるので、かなり楽になります。

[計算]

計算に関しては日商1級の学習でインプットはほとんど終わっていたので、いろいろな問題のパターンを解いて理解を深める作業が基本でした。

総合問題は特に金額の集計が重要だと思います。いかに早くもれのないように集計できるかを工夫していました。私の場合、財務諸表論は白紙の計算用紙にPL、BSを簡易的に作りそこに金額をすべて集計していました。多少時間はかかりますが、集計もれは絶対に起きないので個人的にはおすすめです。

[理論]

ここで初めて、理論というものに触れました。最初は文章を暗記すること自体になれていない上、内容もよく分からないので苦労した気がします。

内容を理解するにあたっては計算の知識とリンクさせたりもしながら、テキストの文章をうまく自分なりにかみ砕くことから始めてもよいと思います(最終的にはテキストのまま覚えるのですが…)。ある程度自分の言葉で書いても配点をもらえることが多いと思いますが、点がもらえるかどうかの塩梅は答練などを通じて少しずつわかるようになると思います。

私がよくやっていたのは、財務諸表論の理論は一問一答形式になっているので、通学中の電車で一度覚えたものを、学校の最寄駅から学校まで歩きながら暗唱したりしていました。

試験2年目(消費税法、相続税法)

専門学校の2年度の9月から翌年8月までの学習が始まります。途中の3月で専門学校は卒業となるので、4月以降は試験に専念する形で学習していました。

初めての税法ということで、1年目のような簿記のアドバンテージもなく、特に理論の量が財務諸表論と比較してものすごく多く感じていました。

また学習環境も大きく変わり、それまでは専門学校生として同級生と一緒に授業を受けるという形で試験勉強をしていましたが、卒業してからは自分できちんと時間の管理することになり学習内容もあわせてこの年が一番大変だったように思います。

[計算]

どちらの科目も計算のパターンは決まっていて、全体像を掴んでからは比較的にスムーズに学習が進んだと思いますので、なるべく早く全体像を掴めると良いと思います。計算で特に意識していたのは、消費税の納税義務の判定、相続税の相続人判定は絶対に間違えないように何度も定期的に復習していました。

[理論]

初めての税法理論ということで、まずその量に驚きました。1つの理論を覚えるのが想像以上に大変で最初に苦手意識がついてしまったと思います。

専門学校を卒業して受験専念になってからは、理論を後回しにして計算ばかり手を付けたりもしていました。理論を後回しにしていたので、直前期になりいざ覚えようとしても内容が理解できていない部分があったりと、後回しにした付けが回ってきました。

この年は消費税が税率10%に上がる前の最後の年だったので、結局、消費税の理論を優先し相続税の理論はボロボロのまま本試験を迎えました。

試験3年目(相続税法)

前年不合格となった相続税1本にしぼり専門学校の社会人講座で受験に専念していました。この年は新型コロナが広まり始めた年で、それまでは専門学校の自習スペースを活用していましたが、自習スペースが閉鎖されたりした影響で自宅での学習がメインになりました。それまでは自習スペースのように半強制的に勉強せざるを得ない場所で学習時間を確保するようにしていました。授業も配信されたものを自宅で視聴する環境になり、自宅で勉強する習慣をどう作るかがこの年の課題でもありました。

[計算]

前年、理論を後回しにして必要以上といってもいいくらいの時間を計算に割いていたので、幸か不幸か貯金が残っており1年かけて内容をしっかり復習するような意識で学習していました。授業も配信された動画の視聴なので、分からないところがあれば自分が納得するまで繰り返し観ました。

また、直前期の答練では時間の使い方を考えて、どのようなボリュームの問題でもある程度の得点に繋げられるように意識していました。

[理論]

とにかく理論を読むように意識しました。暗記作業が単純に嫌いだったこともあり暗記する意識を捨て、読み物として理論のテキストを読むようにしました。理論本文だけでなく、解説のページも読みどのような内容の理論なのかを理解することに集中するようにしました。

答練では、理論を正しく書けたかどうかは気にせずに、想定した理論が正しかったかどうかだけを確認するようにしました。

先ほど暗記を意識しないようにしたと言いましたが、固有名詞だけはなるべく覚えるように意識はしていました。(相続税に関してはほかの税法に比べて似たような固有名詞が多い印象があるからです。)

理論の暗記作業は試験前1月半くらいを目安に行いました。講座のテキストに6周分くらいの暗記用の理論サイクルが載っていたので、1日あたりの量などを参考にしながら論点の近い理論をなるべく同じ日に覚えるように理論サイクルを自分で作り、実践していました。

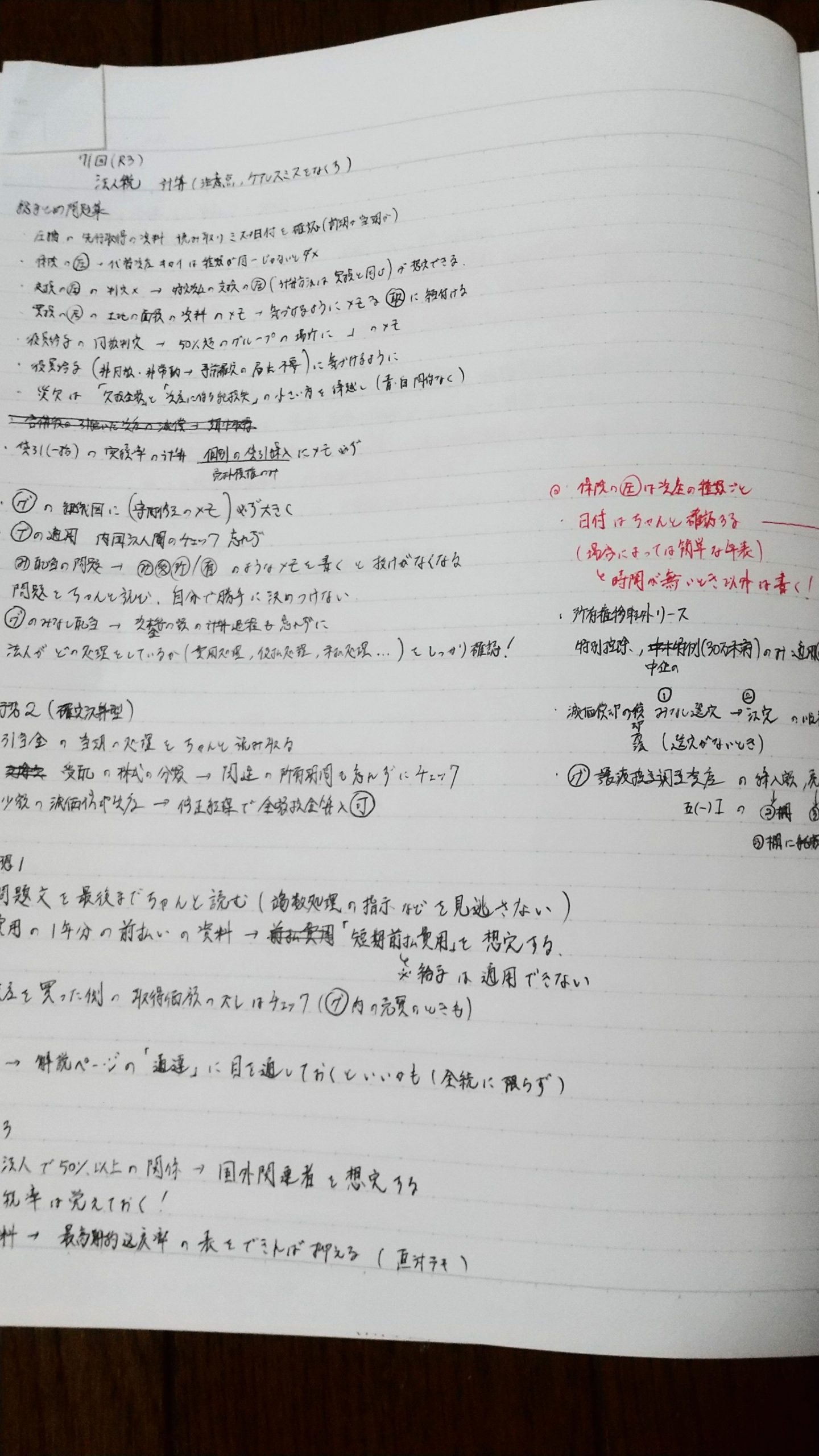

試験4年目(法人税法)

最後の科目は法人税。前年同様に学習場所は自宅です。3年目の相続税法で、どのように学習を進めていけばよいのかある程度目途がついていたので後はやるのみです。

[計算]

今までの税法に比べて論点がとにかく多いので授業内で理解し、次の授業までに覚えるという意識を強く持っていました。毎回の答練で記憶が曖昧な論点は復習し、3月に一回程度、計算のテキストを最初から読み直していました(答練で出題しきれない論点も多いのでそのような内容の復習に役立ちます)。

計算に関しては、できるだけ早く完成させてしまいたいです。そのため最初の授業からもれなく積み重ねていく必要があります。

[理論]

基本的に3年目の相続税と同じ進め方をしていました。暗記量は法人税の方が少し多いと思うので、暗記作業は試験前2月くらいから始めた方が良かったかもしれません。

その他学習方法で気を付けていたこと

・計算問題は数をこなすことにこだわらない

⇒問題集を何周も解きなおすと時間がかかるので一回目でどれだけ理解度を深めることができるかを重視していました。

・計算問題集を買い足さない(専門学校のテキストをきちんと解けば問題なし)

・理論テキストの理論本文にマーカー等をなるべくしない(解説ページはOK)

⇒色で重要度を分かりやすくするのも良いとは思いますが、基本的に全部覚えることになるので覚えるときに見づらくなる気がします。

本試験

体調管理はとても大事だと思います。試験前1週間から水分補給などにかなり気を付けていました。1年に一度の試験ですので、気にしすぎるくらいでも良いと思っています。

試験直前の会場では、直前期にもあまり目を通していなかったような細かい論点に軽く目を通すようにしていました(出たらラッキーという感じで)。

本番は普段通りにとよく言われますが、なかなかそうはいかないのが本試験だと思います。焦ったときは一度深呼吸をして飲み物を飲むと落ち着くので個人的におすすめです。

おわりに

私の場合、税理士試験を受験するにあたって、勉強に専念できる環境や家族の理解があったのでとても恵まれていたと思います。受験専念だと落ちたら何も残らないという適度な緊張感もあり、自分には向いていたのかなと思っています。

専念の場合、時間があるからこそ、なんとなくだらだらと勉強するのではなく目的意識を持って勉強する時間としない時間のオンオフをしっかりすることが大切だと自分の体験を通じて感じています。

この体験記が、受験生の方や受験を考えている方のお役に少しでも立てば幸いです。